L’inversione della curva dei rendimenti è un fenomeno che spesso viene associato all’arrivo di una recessione, ma prima di trarre conclusioni è bene guardare anche ai dati macro.

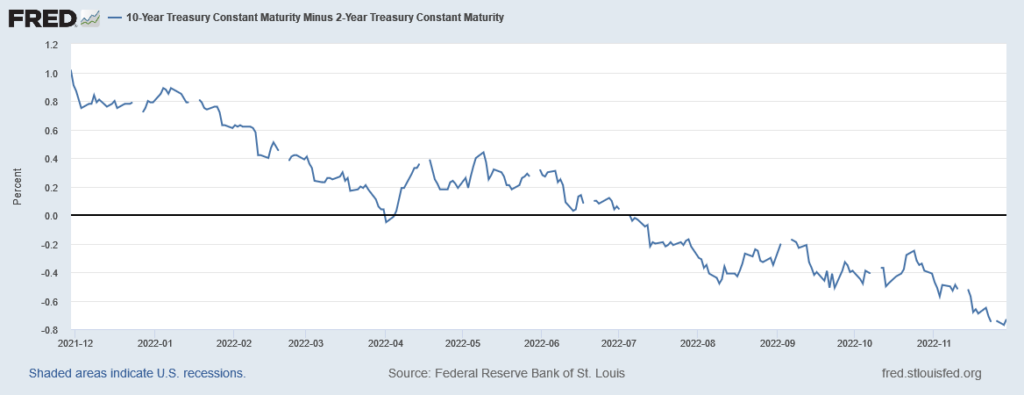

Nelle ultime settimane sui terminali degli operatori finanziari troneggiano grafici come quello che sotto riportiamo. Nello specifico si tratta della differenza fra il rendimento dei titoli di stato USA con scadenza a 10 anni e di quelli con scadenza a 2 anni. Come si nota, tale differenza è costantemente negativa più o meno da metà estate scorsa. Pochi giorni fa il differenziale ha raggiunto quota -0.8%, un valore che non si vedeva dal lontano 1981. E’ la famosa inversione della curva dei rendimenti, un fenomeno che ai più richiama alla mente un’altra parola: recessione. Ma in tempi eccezionali come quelli che stiamo vivendo tutto va contestualizzato, anche l’andamento della curva dei rendimenti.

Il primo dato certo è che non si tratta di un fenomeno solo statunitense. Prendendo come riferimento l’indice aggregato delle obbligazioni, il Bloomberg Global Aggregate bond, si osserva anche in questo caso che negli ultimi giorni il rendimento dei titoli con scadenza superiore o uguale a 10 anni è più basso di quello dei titoli con scadenza compresa tra 1 e 3 anni, una situazione che non si verificava dall’inizio del secolo. In pratica l’inversione della curva dei rendimenti ha caratteristiche globali. Ma come interpretarla? E’ il segnale che sta arrivando una recessione globale? Per alcuni analisti il rischio c’è, altri consigliano maggiore prudenza.

Fermiamoci per un attimo a pensare a cosa genera l’inversione della curva. In termini molto semplici quel numerino sotto lo zero ci sta dicendo che gli investitori si attendono che nel lungo periodo i tassi di interesse a breve termine saranno più bassi di quanto non lo siano ora. E dato che i tassi di interesse di breve termine sono diretta conseguenza delle scelte di politica monetaria della banca centrale, la conclusione a cui si arriva è che gli investitori si attendono un cambio di rotta sul fronte dei tassi da parte degli istituti centrali.

Ed eccoci al punto più controverso. Cosa farà cambiare idea alle bance centrali ed abbassare i tassi di interesse? La “vittoria” sull’inflazione o l’arrivo di una recessione? E’ bene ricordare, infatti, che il raggiungimento del primo punto non implica necessariamente – anche se molto spesso è stato così – l’innescarsi di un periodo recessivo. Alcuni analisti suggeriscono di guardare al fenomeno in parallelo con l’evolversi della situazione macro. Prendiamo gli USA. Da luglio in poi l’aumento dell’inclinazione negativa della curva dei rendimenti è andato di pari passo con numeri macroeconomici positivi: inflazione in raffreddamento, mercato del lavoro meno caldo ma ancora solido, consumi privati che resistono. La conclusione, suggeriscono, è che il mercato sta soltanto dicendosi convinto che la Fed vincerà la battaglia contro l’inflazione e che i tassi torneranno a scendere a partire – così implicano i numeri – dalla fine del 2023, in un contesto macro compatibile con quella che in gergo si chiama “soft landing”, un rallentamento “dolce” della crescita economica.

Le parole pronunciate giusto ieri dal governatore della FED Powell sottolineano proprio questo aspetto. Ossia la possibilità di raffreddare l’economia e l’inflazione senza innescare una pesante fase recessiva. Una strada stretta ma percorribile ha chiosato Powell.

Foto di Predrag Kezic