Quasi alla fine del primo trimestre è lecito chiedersi come proseguirà il 2018 sulle piazze finanziarie. Una prima ipotesi la lancia Morgan Stanley che per l’azionario prevede poca direzionalità e considera il rally di gennaio il picco più alto per quest’anno.

Secondo il top strategist di Morgan Stanley, Mike Wilson, a gennaio abbiamo assistito al raggiungimento del top per quanto riguarda il sentiment sul mercato azionario. Un nirvana velocemente disciolto dall’aumento repentino della volatilità di inizio febbraio che sembra aver scosso nel profondo le convinzioni degli investitori.

Sia gli istituzionali che i piccoli risparmiatori paiono aver “riscoperto” il rischio sull’azionario e, dice Wilson, non sembra esserci all’orizzonte un ritorno ai livelli di ottimismo visti in corrispondenza del picco di gennaio. Tutto ciò non significa che non ci saranno opportunità di ulteriori guadagni da qui a dicembre ma dovremo abituarci a movimenti non più sincronizzati tra le varie piazze mondiali. Si va forse, interpretando le parole di Wilson, verso una fase di lateralizzazione dovuta da un lato alla volontà da parte degli investitori di portare alla cassa i lauti guadagni degli ultimi anni e dall’altro dalle sempre crescenti incertezze sul fronte politico.

A Wall Street, in particolare, l’effetto tax cut pare aver rapidamente esaurito i suoi effetti e gli investitori si trovano a ragionare su uno scenario di tassi di interesse in ascesa e ripresa dell’inflazione. Il risveglio dal “mondo incantato” della crescita senza sosta e senza costi (del denaro) è stato insospettabilmente brusco, facendo riscoprire all’investitore il fastidioso spiffero gelato della volatilità.

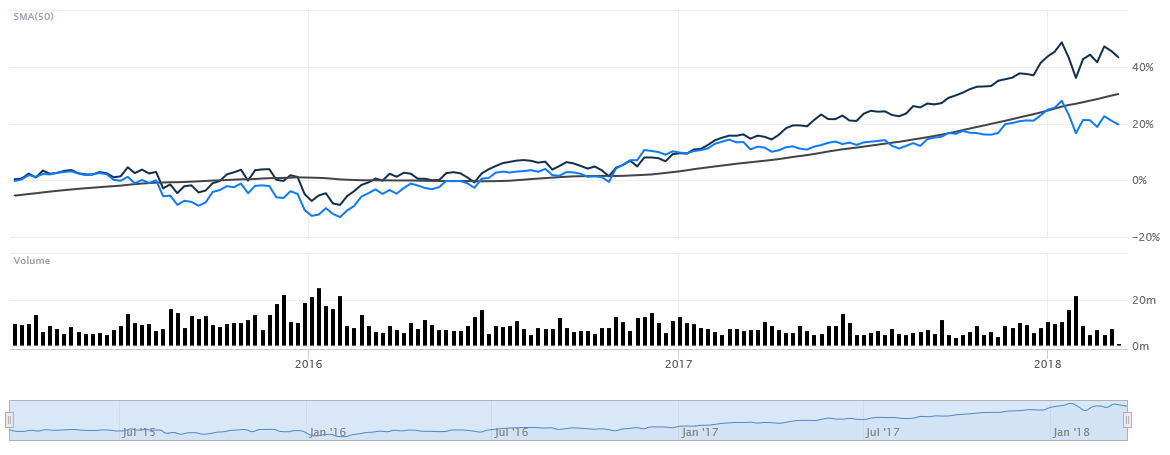

Il periodo della crescita generalizzata ed indiscriminata dell’azionario pare quindi essere giunta ad un punto di rottura, nei prossimi mesi sarà fondamentale valutare al meglio i fattori strategici capaci di dare ancora “benzina” ai nostri portafogli. In questo senso torna di attualità la scelta tra titoli Growth e titoli Value. Sappiamo che la prima categoria (i growth) hanno una maggiore capacità di risposta nei periodi di espansione del ciclo economico mentre i value tendono ad assumere un assetto più difensivo. David Kostin, di Goldman Sachs, ritiene che nel breve periodo le azioni growth abbiano ancora un appeal maggiore visto il perdurare della fase di espansione e l’assenza – salvo sorprese – di elementi di surriscaldamento. L’andamento dei due principali ETF quotati a Wall Street sembra per il momento dare ragione a Kostin.

Andamento iShares Russell 1000 Growth ETF e iShares Russell 1000 Value ETF a 3 anni – Fonte barrons.com