Il primo mese del 2019 sta per andare in archivio ed i mercati azionari rimangono in bilico, denotando nel breve termine una forte perdita di direzionalità. Le borse rimangono sospese tra il confortante piacere dell’uovo oggi (le trimestrali) e la magra e poco attraente gallina di domani (le prospettive di crescita dell’economia).

Vi ricorderete come, alla vigilia delle festività natalizie, stavamo un po’ tutti parlando di mercato orso e di come, tecnicamente, questo si fosse oramai presentato ai cancelli di Wall Street. A circa un mese di distanza da quegli eventi tutto sembra essere cambiato; dal 24 di dicembre lo S&P500, per esempio, ha recuperato qualcosa come il 13%. Anche il Dow Jones ed il Nasdaq hanno recuperato nel mese di gennaio quasi metà delle perdite incassate nel 2018. La cosa suona terribilmente strana, si tratta di un recupero che ha lasciato tutti gli analisti interdetti. Basti solo pensare che per vedere un gennaio così effervescente occorre fare un salto all’indietro di molti lustri e tornare al 1987.

Cosa sta succedendo? Le borse sembrano rimanere in un limbo, dovrebbero basarsi sulle aspettative ma per qualche motivo indugiano sui dati del presente. Le trimestrali, come avevamo scritto, continuano a segnare numeri importanti in termini di profitti, eppure il trend è chiaramente al ribasso. I leading indicators continuano a segnalare, a livello globale, una frenata della crescita economica, eppure le borse continuano a comportarsi come novelle San Tommaso.

Ma quali sono i motivi che spingono gli operatori a questo comportamento? Sicuramente le ultime uscite della Fed che, dopo aver annunciato rialzi a tappe forzate, ora sembra molto più accomodante; le speranze di accordo tra Cina e USA sui dazi; i dati sull’occupazione; le trimestrali ancora sopra le aspettative e, mettiamoci pure la statistica, le conseguenze sui listini del cosiddetto ciclo elettorale (per il quale l’anno prima delle elezioni è statisticamente il più performante).

Tra il corroborante uovo oggi e la magrissima gallina del domani, i mercati azionari preferiscono il primo. Come sottolineava qualche analista, giorni fa, la volatilità potrà aumentare ma fino a che i profitti delle società non cominceranno a peggiorare, il trend proseguirà.

Dopo aver visto tutto nero ad ottobre dell’anno scorso i mercati sembrano dare credito ad una possibile ulteriore fase di espansione.

Detto tra noi questo comportamento di over reaction, prima in negativo ed ora in positivo, non è un bel segnale, nel breve e nel medio termine.

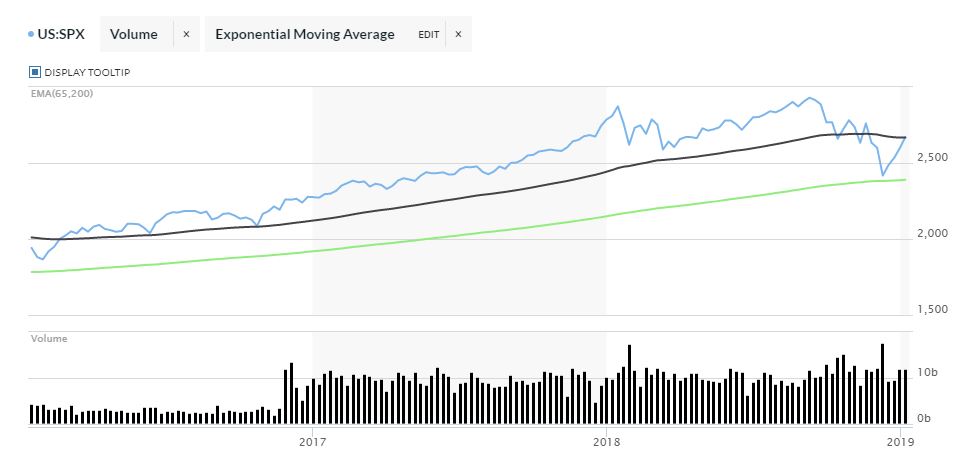

A livello tecnico lo S&P500, dopo essersi appoggiato alla media mobile a 200 giorni sta tentando di tornare sopra a quella a 65 giorni. Dovesse riuscirci ci sarà spazio per ulteriori salite nel breve. Sul lungo periodo la permanenza sopra alla media a 200 conferma il trend in atto. Tenere d’occhio il comportamento dell’indice rispetto a queste due medie sarà un buon segnale – non l’unico chiaramente – da monitorare nelle prossime settimane.