Se in un’ottica strategica le fasi rialziste e ribassiste di un mercato azionario hanno un impatto limitato, le cose cambiano nella valutazione tattica dei nostri portafoglio. Il q di Tobin è un altro indicatore utile a fare qualche considerazione sulla valutazione di un mercato azionario.

Il q di Tobin non è altro che un rapporto tra il valore stimato di azioni e debiti delle società quotate e la stima del costo di sostituzione del totale degli asset di mercato. Il risultato di questo rapporto viene utilizzato per capire se il mercato azionario è correttamente valutato, o meglio se sia profittevole continuare ad investirci.

In un mercato azionario in equilibrio il valore del numeratore dovrebbe essere sostanzialmente uguale al valore del denominatore e quindi il risultato del rapporto dovrebbe essere pari a 1. Se il q di Tobin assume un valore superiore ad 1 significa che il valore aggregato del mercato è superiore al suo costo di sostituzione e quindi investire nel mercato non è profittevole. Viceversa, se il q di Tobin assume valori inferiori ad 1 il mercato è ancora profittevole. In altre parole un q di Tobin superiore ad 1 indica un mercato sopravvalutato mentre un valore inferiore ad 1 indica che il mercato è sottovalutato.

Questo indicatore presenta notevoli difficoltà nel calcolo, non a caso abbiamo parlato di valori stimati. Può risultare particolarmente complicato dare una corretta definizione di costo di sostituzione, specie per asset poco liquidi o addirittura immateriali (in questo caso li si esclude completamente dal calcolo). Per il mercato azionario americano i dati vengono desunti dal report trimestrale della Federal Reserve denominato Flow of Funds Account o Z1.

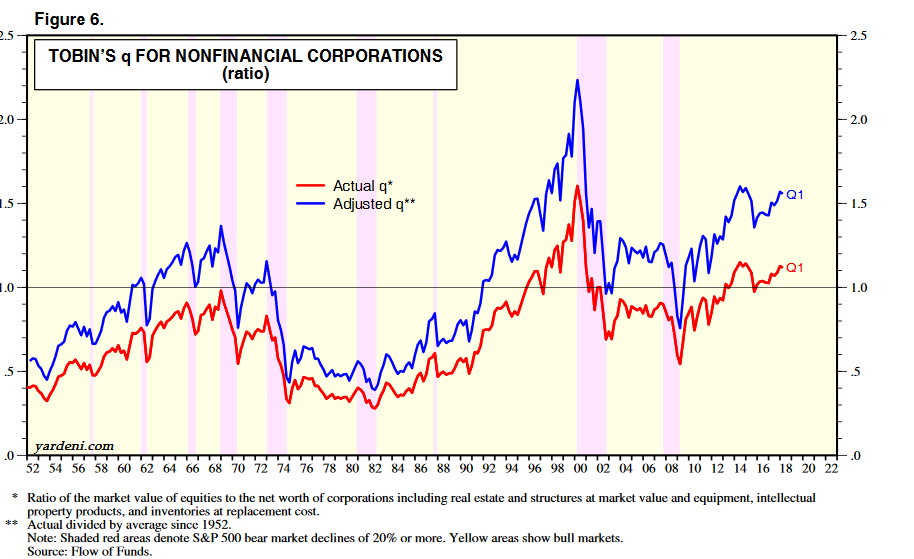

Cosa ci dice attualmente il q di Tobin? Dal grafico sottostante (estrapolato dal sito yardeni.com) possiamo notare come il valore del q, per le società non finanziarie, sia – di poco – sopra 1 e quindi, in linea teorica, il mercato azionario statunitense (escluse le società finanziarie) sia in una fase di sopravvalutazione.

La serie storica rappresentata nel grafico, inoltre, ci conferma una delle ipotesi di base del modelo di Tobin e cioè che si tratta di un indicatore di tipo mean reverting. In parole semplici questo significa che ad un suo andamento positivo, operativamente, dovremmo assumere un atteggiamento negativo sul mercato di riferimento. Quando il q di Tobin tende verso i suoi massimi dovremmo ridurre l’esposizione all’azionario. Al contrario, con un q di Tobin che si avvicina ai minimi, dovremmo tornare ad investire nell’azionario. A livello tattico questo si tradurrebbe in una modulazione dell’esposizione ad un determinato mercato, sottopesandolo o sovrapesandolo. L’utilizzo del condizionale è voluto. Le decisione vanno infatti prese considerando un panel di indicatori e non uno soltanto.

Con tutte le pinze possibili ed utilizzabili, anche il q di Tobin sembra indicarci che il mercato azionario statunitense è in una fase di sopravvalutazione. Tuttavia è da notare che, come abbiamo fatto anche per il rapporto tra capitalizzazione e pil, anche questo indicatore non fornisce segnali di rottura. Nel caso del q di Tobin occorre, inoltre, segnalare che sul suo valore, sia in fasi di top che di botton, tende a persistere nel tempo.