Come si stanno comportando i prezzi al consumo nella crisi scatenata dalla pandemia di coronavirus? Sarà l’inflazione o la deflazione a dominare nel mondo post covid-19?

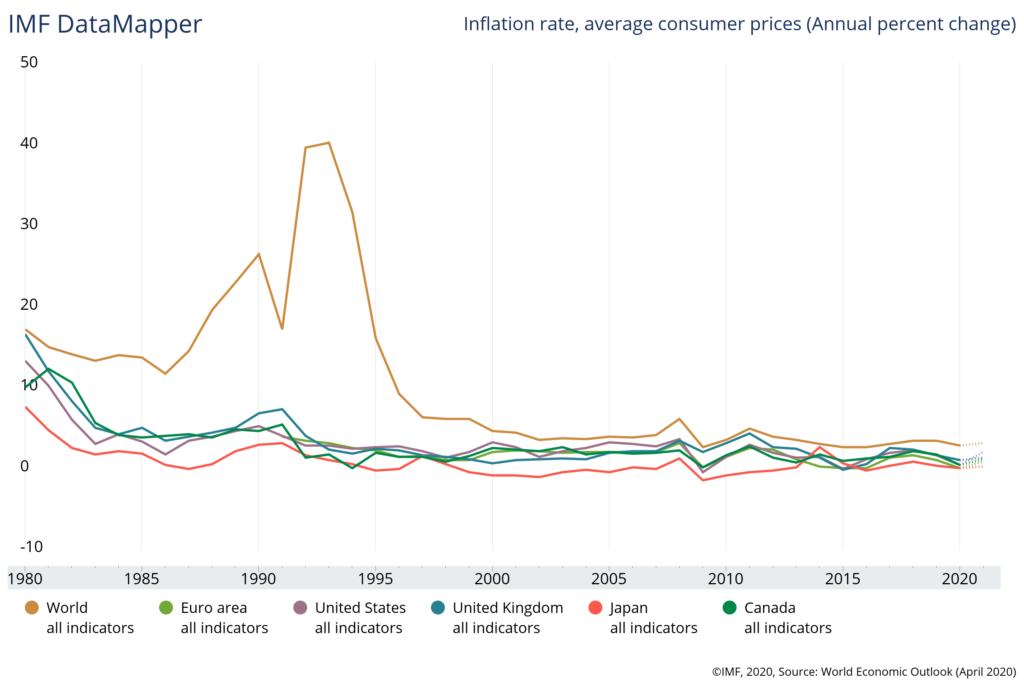

Nel 2019 l’inflazione media annua globale era del 3.6%, oggi gli ultimi dati raccolti dall’FMI la posizionano al 3%. L’Eurozona passa dall’1.2% dell’anno scorso allo 0.2% attuale. Gli USA dall’1,8% allo 0.6%. Il Canada dall’1.2% allo 0.6%, il Giappone dallo 0.5% allo 0.2%. Nel 2021 è attesa una ripresa piuttosto vigorosa nelle economie occidentali, con il dato globale che risalirebbe di 3 decimali.

| Inflation rate, average consumer prices (Annual percent change) | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

| Australia | 1,3 | 2 | 1,9 | 1,6 | 1,4 | 1,8 |

| Canada | 1,4 | 1,6 | 2,3 | 1,9 | 0,6 | 1,3 |

| Japan | -0,1 | 0,5 | 1 | 0,5 | 0,2 | 0,4 |

| United Kingdom | 0,7 | 2,7 | 2,5 | 1,8 | 1,2 | 1,5 |

| United States | 1,3 | 2,1 | 2,4 | 1,8 | 0,6 | 2,2 |

| Africa (Region) | 9,8 | 12,5 | 10,9 | 9,2 | 8,9 | 8,4 |

| East Asia | 1,5 | 1,4 | 1,9 | 2,3 | 2,4 | 2,1 |

| Eastern Europe | 4,4 | 3,5 | 3,1 | 3,9 | 2,9 | 2,9 |

| Europe | 1,5 | 2,2 | 2,2 | 2 | 1,1 | 1,6 |

| Euro area | 0,2 | 1,5 | 1,8 | 1,2 | 0,2 | 1 |

| European Union | 0,2 | 1,6 | 1,9 | 1,4 | 0,6 | 1,2 |

| Major advanced economies (G7) | 0,8 | 1,8 | 2,1 | 1,5 | 0,5 | 1,6 |

| Sub-Saharan Africa | 10,7 | 10,7 | 8,3 | 8,4 | 9,3 | 7,6 |

| World | 2,8 | 3,2 | 3,6 | 3,6 | 3 | 3,3 |

A deprimere il dato del 2020 è, come sappiamo, la crisi esplosa con la pandemia di covid-19. Quella che stiamo vivendo è una combinazione piuttosto particolare. Dopo un primo shock dal lato dell’offerta, dovuto al blocco della Cina, lo scoppio della pandemia ha paralizzato le attività produttive di gran parte del globo e costretto miliardi di persone alla quarantena. A farne le spese è stato, infine, il petrolio che ha visto precipitare i consumi ed aumentare fino al colmo le riserve.

Per i prezzi questa sequenza di eventi ha significato un primo iniziale spunto rialzista, seguito da una frenata dovuta allo shock dal lato della domanda. Per finire, la crisi del petrolio sta ora accelerando la caduta dei prezzi attraverso una meccanismo di deflazione importata. Ed è quest’ultima componente a pesare in maniera predominante sul dato.

Prendendo come riferimento gli USA, a marzo i prezzi all’importazione sono scesi del 2,3% su base mensile, un ribasso che non si vedeva dal 2015. Rispetto al marzo del 2019 il tonfo è stato del 4.1%. Sempre a marzo, il prezzo dei prodotti petroliferi importati è sceso di oltre il 28%, una percentuale che non si vedeva dalla crisi del 2009.

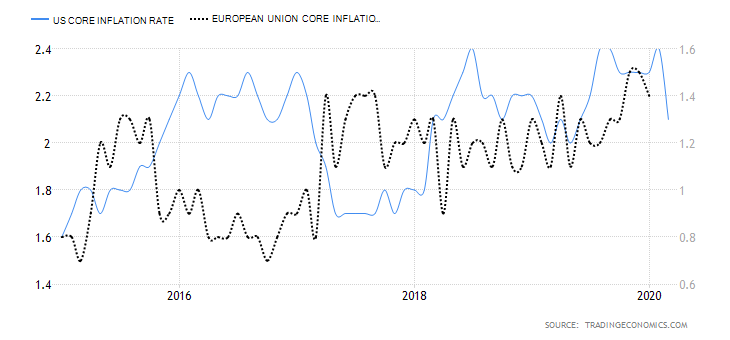

Come si vede dalla tabella e dal grafico riportati sopra, l’andamento discendente dei prezzi – proprio per la combinazione tra shock della domanda e deflazione importata – è caratteristica comune sia al dato complessivo, sia a quello core, vale a dire l’inflazione calcolata non considerando i prezzi dei beni più “volatili” (energia ed alimentare).

Se l’effetto di breve termine è piuttosto evidente, c’è da chiedersi se nel medio periodo possano palesarsi effetti distorsivi sul livello dei prezzi al consumo. In altre parole ci potrà essere un problema inflazione o, al contrario, deflazione nel mondo post covid-19?

La tesi che ipotizza un rischio di deflazione per il mondo post-pandemia si basa su alcune osservazioni. La prima (visibile anche dal primo grafico) è una lenta ed inesorabile tendenza dei prezzi a scendere. Un trend di lungo periodo sul quale la depressione della domanda avrebbe un effetto accelerante. Un recente studio sull’andamento del tasso naturale di interesse inserirebbe tra gli effetti delle pandemie un periodo piuttosto lungo di depressione del tasso naturale di interesse, causato soprattutto da una flessione vistosta del fattore lavoro. Un quadro “discendente”, sottolineano i sostenitori della tesi deflazionista, che le banche centrali si ritroverebbero a combattere con l’armeria sostanzialmente vuota, allungando i tempi del recupero.

La tesi opposta annota che la pandemia andrà a modificare sensibilmente il mondo dell’offerta. Molte attività potrebbero non riuscire a superare la crisi, da qui la possibilità che larghe fette di mercato vengano divorate dai big con un rischio oligopolio per più di un settore. Non bisogna poi dimenticare – come ricorda Alessandro Fugnoli – altri due punti. In primis l’immane quantità di liquidità che le banche centrali, ma anche la politica fiscale attraverso le garanzie statali, stanno riversando sul sistema, incentivando le banche commerciali al prestito. Poi c’è il discorso deglobalizzazione. Se davvero il mondo dopo il coronavirus proverà ad essere meno “sino-dipendente” e cercherà di riportate a casa filiere produttive, dovrà farà i conti con un aumento dei costi. Forse, in questo quadro, potrebbe riprendere fiato un pensiero protezionista, e quindi dazi, barriere e quant’altro.

In conclusione possiamo dire che è necessario distinguere tra effetti di breve termine ed effetti di medio/lungo periodo. Se nel breve periodo il calo del livello dei prezzi ed un moderato rischio di deflazione saranno preminenti, nel medio/lungo periodo (post covid-19) appare più convincente l’ipotesi di un andamento crescente dell’inflazione. L

Foto di Charles Thompson